Schon seit einiger Zeit ist das Zinsniveau für Kredite sehr niedrig. Da stellt sich oft zurecht die Frage, ob eine Umschuldung lohnenswert ist. Unter bestimmten Gründen ist sie das in der Tat, doch was muss bei Umschuldungen beachtet werden und sind sie immer problemlos möglich? Dieser Artikel schaut sich das einmal an.

- Schritt: Günstige Umschuldung finden

Auf dem Weg zur Umschuldung ist der erste Schritt immer, ein günstiges Angebot zu finden. Es geht darum, die günstigsten Angebote zu finden und möglichst einen Kredit zu erhalten, der die Leistungen des bisherigen Darlehens noch toppt:

- Kreditvergleich – er ist online mittlerweile sehr einfach, zumal schon beim Vergleichen das Anliegen ausgewählt werden kann. Die großen Vergleichsportale und Kreditrechner haben alle die Punkte »Umschuldung« und »Dispo ausgleichen« mit in der Auswahl.

- Angebote prüfen – nicht jedes Angebot, welches in der Liste auftaucht, ist für die eigene Person passend. Das liegt mitunter an den angegebenen Zinsen, doch auch die Bedingungen können einen Abschluss ausschließen. So geben einige Anbieter an, dass die Arbeitsvertragsbefristung nicht während der Kreditlaufzeit enden darf, andere schließen Freiberufler aus, andere hingegen setzen einzig eine solide Bonität voraus.

- Auf was achten? – die Gesamtkosten des Umschuldungskredits dürfen nicht höher sein, als der bisherige Kredit. Es muss eine Ersparnis möglich sein, denn mitunter kommen für die Umschuldung Kosten auf den Kunden zu.

Der erste Schritt sondiert also erst einmal die Lage. Doch nur mit diesen Daten im Hinterkopf sind die nächsten Schritte sinnvoll.

- Schritt: Kosten der Umschuldung checken

Während in neueren Kreditverträgen oft die kostenlose Sondertilgung oder eine kostenlose Gesamttilgung mit aufgenommen wird, ist dies bei älteren Verträgen nicht unbedingt der Fall. Nicht unbedingt bedeutet, dass es auf den einst geschlossenen Vertrag und eventuell auf die Kulanz des Darlehensgebers ankommt. Bei allen Varianten des Ratenkredits dürfen Banken vom Gesetz her eine Vorfälligkeitsentschädigung berechnen, wenn der Kredit vor Ablauf der Zeit zurückgezahlt wird.

- Das Gesetz – die Vorfälligkeitsentschädigung ist im BGB geregelt. Die Maximalhöhe der Entschädigung darf 1 Prozent des vorzeitig zurückgezahlten Betrags bei einem Verbraucherdarlehen nicht übersteigen. Liegt der Zeitraum bis zum regulären Ende der Kreditlaufzeit bei unter einem Jahr, so reduziert sich die Entschädigung auf 0,5 Prozent des vorzeitig zurückbezahlten Betrags.

- Sollzinsen – auch hier gibt es eine Maximalhöhe bei der Entschädigung. Die Sollzinsen dürfen nicht höher sein, als der Betrag, den der Darlehensnehmer zwischen der vorgezogenen und der regulären Rückzahlung bezahlt hätte.

Ob eine Bank die Vorfälligkeitsentschädigung berechnet oder darauf verzichtet, hängt vom eigenen Kreditvertrag und der Bank ab. Einige Banken verzichten darauf, wenn schon eine gewisse Laufzeit verstrichen ist, andere berechnen die Vorfälligkeitsentschädigung bis zum möglichen Schluss. Verbraucher müssen hier also genau nachhaken und ihre Verträge prüfen.

Die Vorfälligkeitsentschädigung ist es aber, die belegt, warum der Umschuldungskredit günstiger sein muss. Denn die Entschädigung muss nun fiktiv in die neuen Kreditkosten eingerechnet werden.

- Schritt: Umschuldung durchführen

Wie die Umschuldung durchgeführt wird, hängt vom neuen Kredit und der Art der Umschuldung ab. Es gibt mehrere Möglichkeiten:

- Abtretung – in diesem Fall überweist die Bank die Kreditsumme direkt an die Bank des alten Kredits, sodass das Darlehen ohne Zutun des Verbrauchers abgelöst wird. Diese Option ist gerade bei höheren Summen gängig.

- Kontoüberweisung – bei kleineren Darlehen und stets bei der Umschuldung des Dipos wird diese Variante genutzt. Der Dispo wird automatisch durch den Geldeingang abgelöst, Fremdkredite müssen durch den Kunden selbst abgelöst werden.

Mit Ausnahme des Dispos müssen Bankkunden selbst in Erfahrung bringen, welche Option für ihre persönliche Umschuldung gewünscht ist.

Häufige Anwendung: Dispokredit umschulden und der Dispofalle entkommen

Umschuldungen werden oft bei Baufinanzierungen durchgeführt, wobei hier der Terminus Anschlussfinanzierung auch bei vorzeitigen Änderungen genutzt wird. Im Alltag lohnt sich die Umschuldung jedoch besonders bei einer Kreditform. Dem Dispokredit:

- Teuer – der Dispo ist teurer als die meisten anderen Kredite. Zudem führt er in die Dispofalle, aus der man zwar wieder hinauskommen kann, doch verstreicht meist viel Zeit. Bis dahin ›gleicht‹ zwar jeder Geldeingang den Dispo aus, doch je nach Höhe desselben reichen die Geldeingänge mit der Zeit nicht mehr aus, um ins Plus zu kommen. Doch auch bei niedrigeren Disposummen verringern sich die Einnahmen automatisch und der nächste Monat endet wieder im Dispo.

- Umschuldung – sie ist einfach. Es ist nämlich nur ein Kredit in Höhe des Dispos oder mit einem kleinen Plus notwendig, der auf das Konto eingezahlt wird. Schon ist der Dispo ausgeglichen.

- Vorteil – da Kredite günstiger sind, sparen Verbraucher schon Geld. Zugleich fällt es vielen Menschen wesentlich leichter, monatlich eine feste Rate zu zahlen, als ›im Kopf‹ eine Rate für den Dispo stehen zu lassen.

Ein anderer Fall sind Ratenkäufe, die vermehrt getätigt wurden. Auch hier kann es sich lohnen, die Ratenverträge auf einen Schlag zu bedienen. Dies ist ebenfalls eine Form der Umschuldung und hilft wiederum, den Überblick nicht zu verlieren und statt vielen Raten monatlich nur noch eine einzige Kreditrate zu begleichen. Wer diesen Weg gehen möchte, der muss allerdings mit den Vertragspartnern klären, ob die vorzeitige Bezahlung möglich ist. Eventuell wird auch hier eine Vorfälligkeitsentschädigung fällig.

Fazit – stets eine Umschuldung überlegen

Ändern sich die äußeren Faktoren, so ist es immer sinnvoll, die alten Verträge zu überprüfen. Durch das gesunkene Zinsniveau sind ältere Kredite nun im Vergleich oft teurer und könnten mitunter günstig abgelöst werden. Dennoch ist jeder Fall einzeln zu prüfen und durchzurechnen. Einfacher ist es, wenn es um den Dispokredit geht. Da es hier keine festen Rückzahlungsvereinbarungen gibt, dient jeder Geldeingang automatisch dem Ausgleich – und das kann auch der Geldeingang eines kleineren Ratenkredits sein. Verbraucher haben bei dieser Umschuldung sogar viel Glück, denn der Ausgleich des Dispos wird in allen Vergleichsportalen als fester Auswahlpunkt angezeigt.

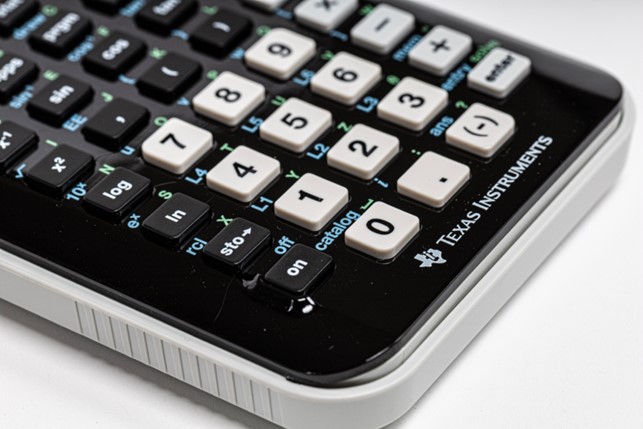

Foto: Wer eine Umschuldung plant, sollte auch die Kosten dieses Schritts mit einbeziehen. Mitunter verlangen Banken Vorfälligkeitsentschädigungen. Bildquelle: @ Ray Reyes / Unsplash.com